電子帳簿保存法について

「電子帳簿保存法」という単語を初めて聞く事業者の方は、自分には関係ないとまずは考えるかと思います。ただ、デジタル取引が多くなっている昨今、中小企業であっても電子帳簿保存法を理解する必要が、実はあります。

制度を全く知らなかった事業者の方はもちろんのこと、電子帳簿保存法の対応を既に始めている中小企業の経営者、会社の経理の方でも、書類の種類によって対応が異なる複雑な本制度について、電子帳簿保存法の成り立ち、変遷から、改正のポイント、今後どのような対策をしていくのが良いかなどをひとつひとつ分かりやすく解説していきます。

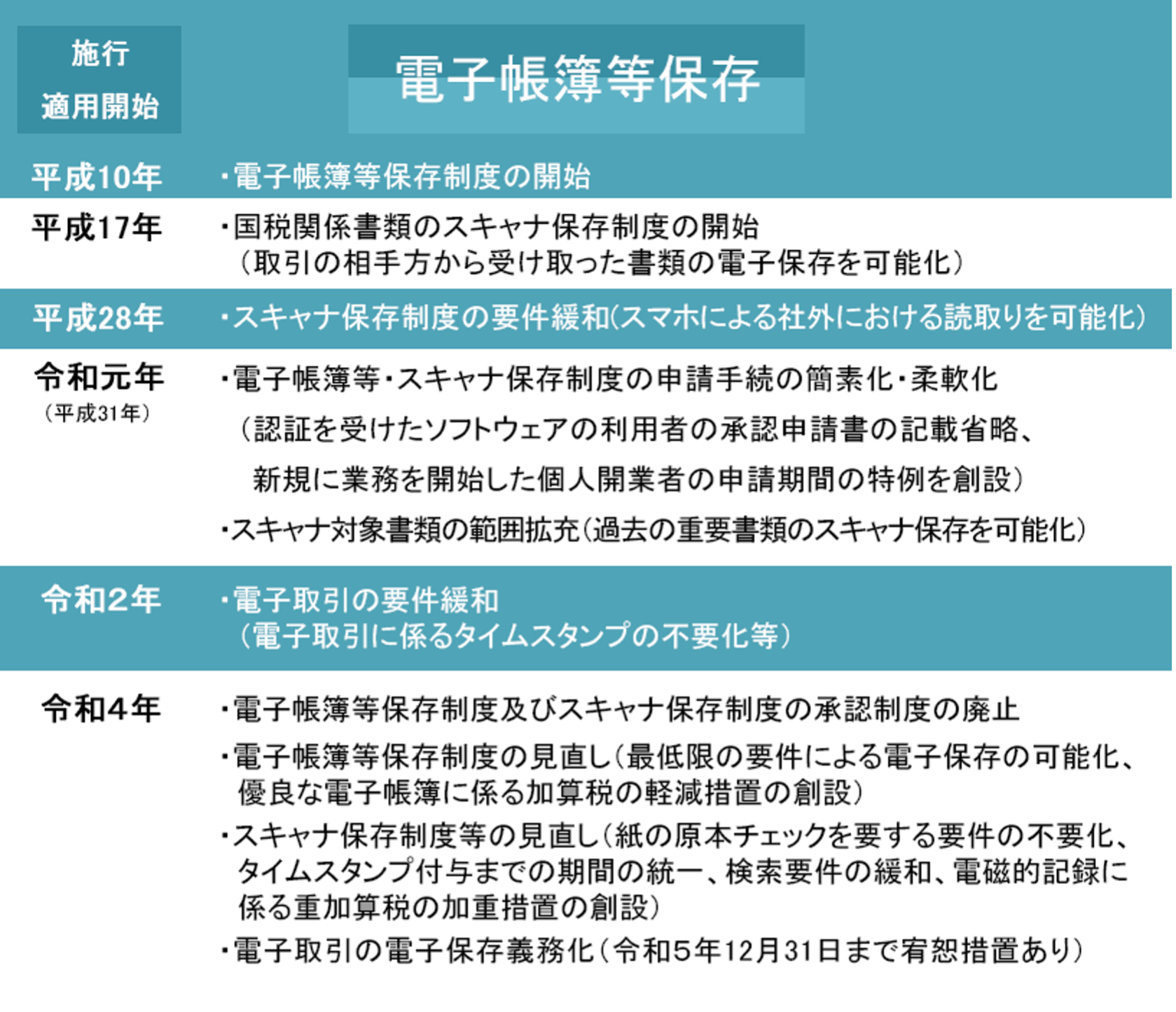

I. 電子帳簿保存法の変遷

法人税等の税法上は事業者に対して日々の取引を記録することを求めており、その記録するものがいわゆる「帳簿」であり代表的なものとして「総勘定元帳」や「仕訳帳」などがあります。それらの帳簿は互いに連動しており、最終的に確定申告・納税額計算の証拠書類となります。また、「帳簿」に記録する際の根拠は契約書、請求書や領収書などの実際に取引の相手方と確認する書類であり、経理上は「証憑書類」と呼ばれたりもします。

これらの「帳簿」や「証憑書類」は税務調査等が行われる場合も根拠書類として調査の対象となりますが、会計ソフトが普及するまではこれらは手書き等で行われており、その実態に合わせてそれらを保存するルール(各種税法の規定)は書面で保存・管理することを前提としておりました。ただ、時代の流れとともに「帳簿」を作成する会計ソフトが普及し、現在は請求書等の「証憑書類」も書面ではなくPDFデータのみの交付等も一般的です。税法上求めている証拠書類の保存・管理のルールが時代の流れにマッチしていない状況が徐々に出てしまっていたため、平成10年に「電子帳簿保存法」が施行されました。これは会計ソフトが普及し始めたため、まずは「帳簿」に関して書面ではなく電子で保存することを認めたものですが、施行当初は導入要件が厳しくあまり浸透しませんでした。また、平成17年には「証憑書類」の一部に関しても電子での保存・管理を認めるように改正されましたが、ここでも導入要件が厳しく、採用する事業者は僅かでした。

その後電子帳簿保存法は改正を続け、令和4年1月1日に施行された最新の改正電子帳簿保存法において、導入の要件が緩和され、また一方で電子帳簿保存法の導入を特に検討していなかった事業者も対応が義務付けられた事項もあるため、多くの事業者に影響のある改正となりました。以下、最新の電子帳簿保存法において緩和された要件と対応が義務とされた事項に関して説明いたします。

(出典:n04_6.pdf (mof.go.jp) 財務省「税務手続きの電子化に関する資料」)

税理士チェック!

- 電子帳簿保存法は最新の改正で大きな制度変更があった!

- 本改正は多くの事業者に影響のある改正であり、電子帳簿保存法への対応は他人事ではない!

II. 電子帳簿保存法の概要

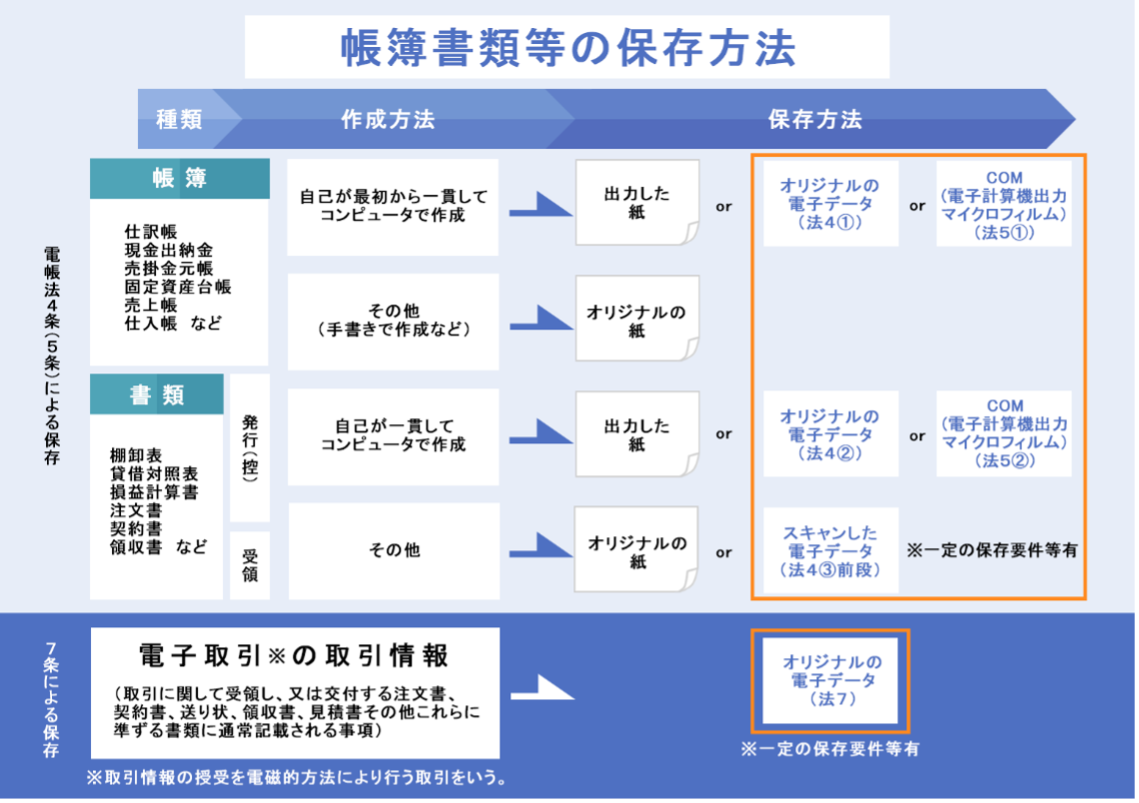

電子帳簿保存法を理解する上で重要なポイントは、証拠書類の類別をすることです。前述の通りいわゆる「帳簿」や「証憑書類」など会社が保存する書類は多岐にわたりますが、それらの書類が電子帳簿保存法上はどの書類に類別できるのかを整理し、その上でそれらの書類の保存方法を確認し、現在の保存方法とギャップがあればそれを埋めることが必要になります。また、類別した書類毎に電子帳簿保存法上「容認」されている保存方法か、若しくは「義務」とされている保存方法なのかが分かれますので、その点も理解する必要があります。

1. 国税関係帳簿書類(容認)

電子帳簿保存法上、「国税関係帳簿書類」という用語がありますが、こちらはいわゆる「帳簿」で、会計システムで管理・出力することができる様々な帳票を意味します。代表例は「総勘定元帳」「仕訳帳」や「固定資産台帳」などです。「国税関係帳簿書類」は「電磁的記録による保存」等が認められており、イメージとしては会計ソフトで作成したデータをデータのまま保存しておくことが認められるということです。

2. 国税関係書類(容認)

電子帳簿保存法上、「国税関係書類」という用語がありますが、こちらはいわゆる「証憑書類」と「決算関係書類」で、「証憑書類」の代表例は「請求書」「契約書」「領収書」などで、「決算関係書類」は「貸借対照表」や「損益計算書」などです。後者の「決算関係書類」は自社で作成発行するものかと思いますので、こちらも「国税関係帳簿書類」と同様に「電磁的記録による保存」等が認められております。前者の「証憑書類」は自己が発行したものの写しと取引先から受領した書類とで取り扱いが少し異なりますが、どちらも「スキャナ保存」が認められております。

3. 電子取引データ(国税関係書類)(義務)

「証憑書類」である「請求書」等は書面による交付がなく、メールによるPDFの授受等のみの場合もあるかと思いますが、そのような書面を介さず電子データのみで取引をする取引を「電子取引」と呼んでいます。電子取引でやり取りしたデータは書面がないため、スキャナを使用して書面を電子化するという事務処理がありません。従って、「スキャナ保存」ではなく「電子データ」をそのまま保存する必要があり、「国税関係書類」のうち「電子取引」はデータによる保存が義務とされております。

(出典:0021006-031_03.pdf (nta.go.jp) P.2)

税理士チェック!

- 電子帳簿保存法の適用を理解する上では、書類の類別が重要!

- 類別できた書類毎に電子帳簿保存法への対応を整理する必要がある!

III. 改正電子帳簿保存法のポイント

電子帳簿保存法は上記の書類の類別毎に保存方法の容認部分と義務部分に分けられますが、令和4年1月1日に施行された電子帳簿保存法において、改正のポイントが他にもありますのでご紹介します。

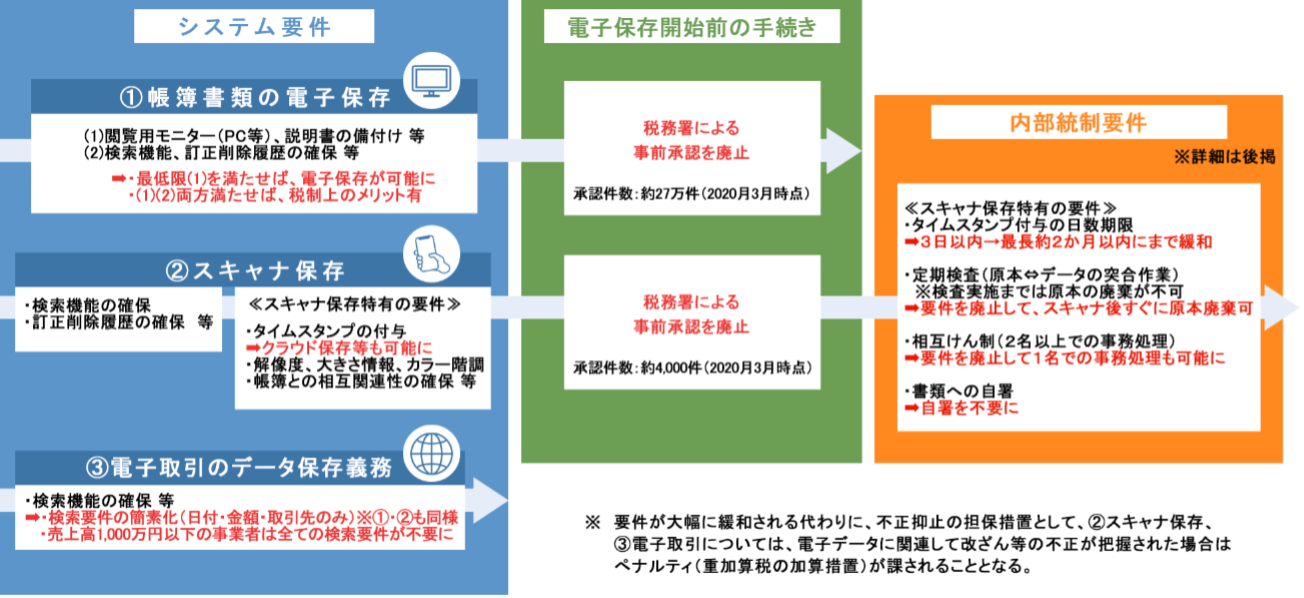

1. 事前承認制度の廃止(緩和)

令和3年12月31日以前は、前掲の表のオレンジ色で囲っている部分の保存方法を採用する場合は、税務署に届出を行い、事前承認を受ける必要がありましたが、改正後はその必要がなくなりました。

2. スキャナ保存の手続きの簡素化(緩和)

国税関係書類につき「スキャナ保存」により電子データを保存する場合は、相互牽制の仕組みの構築や定期的な検査及び再発防止策の規定を整備する必要がありましたが、すべて廃止されました。また、スキャナ保存をするためにはタイムスタンプを付与するのが一般的ですが、そのタイムスタンプ付与に関する付与期限が緩和されたり、また一定のシステム要件を備えればそもそもタイムスタンプを付与することも必要ではなくなりました。

3. 電子取引データの保存義務化(厳格化)

令和4年1月1日以降は原則上記Ⅱ3.の通り電子取引により受領した電子データは電子データで保存することが義務化されました。ただし、この部分の改正は社内整備が追い付かないなど産業界に困惑が生じたことで、令和3年12月に急遽「やむを得ない事情」がある場合には電子取引に関して電子データでの保存ではなく、従前通り書面により出力して保存することを2年間の猶予を設けて認める方針となりました。

ここでいう「やむを得ない事情」については、「例えば、その電磁的記録の保存に係るシステム等や社内のワークフローの整備が間に合わない等といった、自己の責めに帰さないとは言い難いような事情も含め、要件に従って電磁的記録の保存を行うための準備を整えることが困難な事情がある場合については、この宥恕措置における「やむを得ない事情」があると認められることに留意する。」と国税庁が発表した取扱通達の趣旨説明において記載されています。ただ、いずれにせよ令和6年1月1日以降は電子取引に関しては書面による国税関係書類の保存ができなくなるため、2年間のうちに対応する必要がある点、ご留意ください。

(出典:zeisei.pdf (meti.go.jp) 経産省令和3年度経済産業関係 税制改正についてP.44)

税理士チェック!

- 改正電子帳簿保存法では、緩和された項目と厳格化された項目がある!

- 特に厳格化された項目は多くの事業者に影響あり!

IV. 改正電子帳簿保存法への対応

令和4年1月1日以降の電子帳簿保存法に対する対応は、義務化された電子取引データに対する対応(守りの対応)と要件が緩和された国税関係帳簿書類の電子データによる保存及び国税関係書類のスキャナ保存に対する対応(攻めの対応)の二つに類別されます。

1. 電子取引データの保存(守りの対応)

① 現状把握

電子取引に該当し、電子取引データとして保存しなければならない取引が社内に存在するどうかの確認がまずは必要になります。電子取引は電子メールで請求書等が送られるような取引のほか、Webページから請求書等をダウンロードしたりクラウド上で請求書等を授受する場合など多岐にわたるため、勘定科目ごとなど網羅的に確認していく必要があります。

② 要件を備えた保存方法の検討

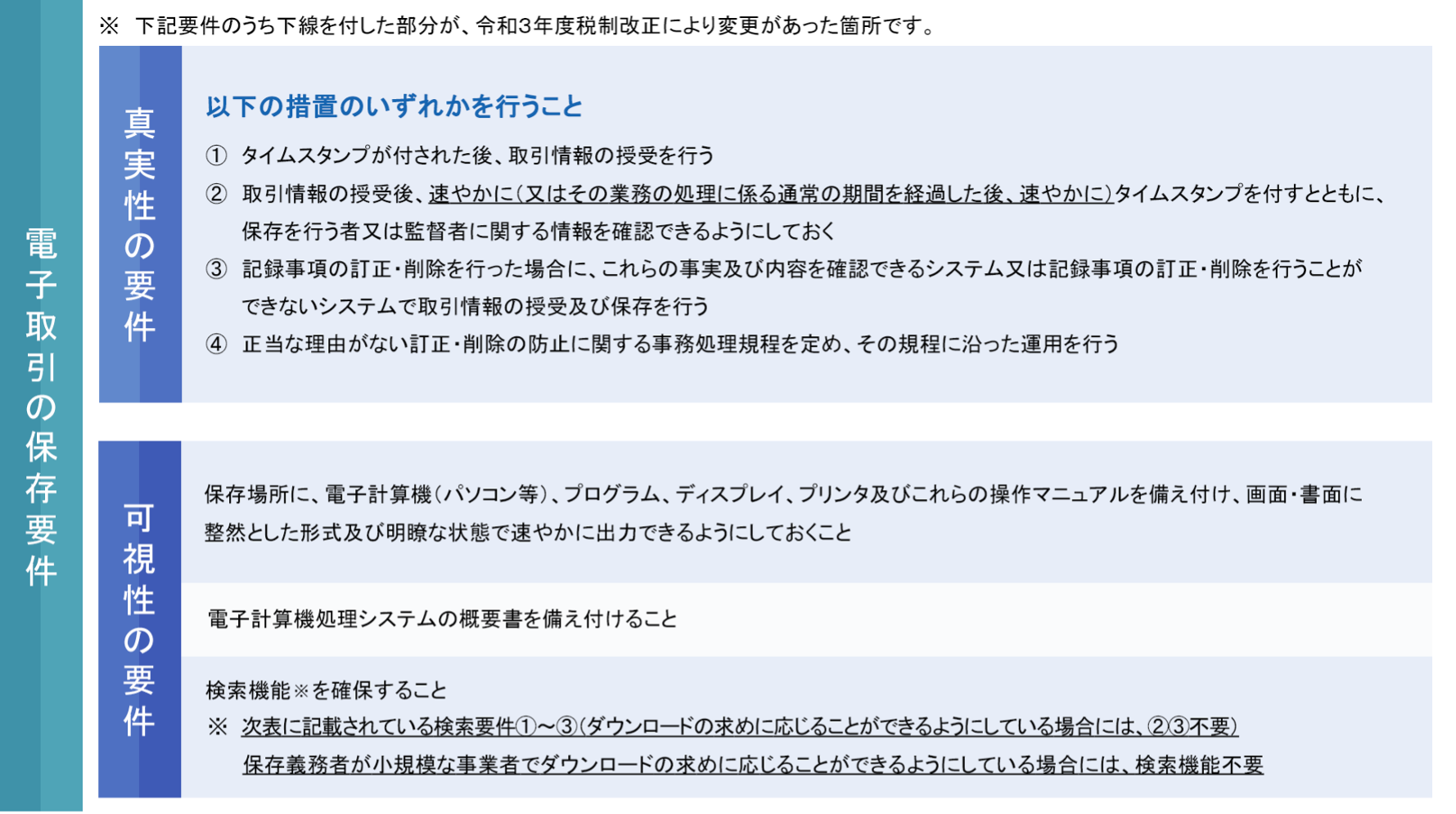

社内全体の電子取引を整理できたら、次は保存要件を備えた保存方法を検討する必要があります。「真実性の要件」と「可視性の要件」という大きく2つの要件を備える必要がありますが、まずは「真実性の要件」をどのように満たすか、検討が必要です。

(出典:0021012-095_03.pdf (nta.go.jp) 国税庁電子帳簿保存法改正に関するパンフレット)P.4

2. 電磁的記録による保存とスキャナ保存(攻めの対応)

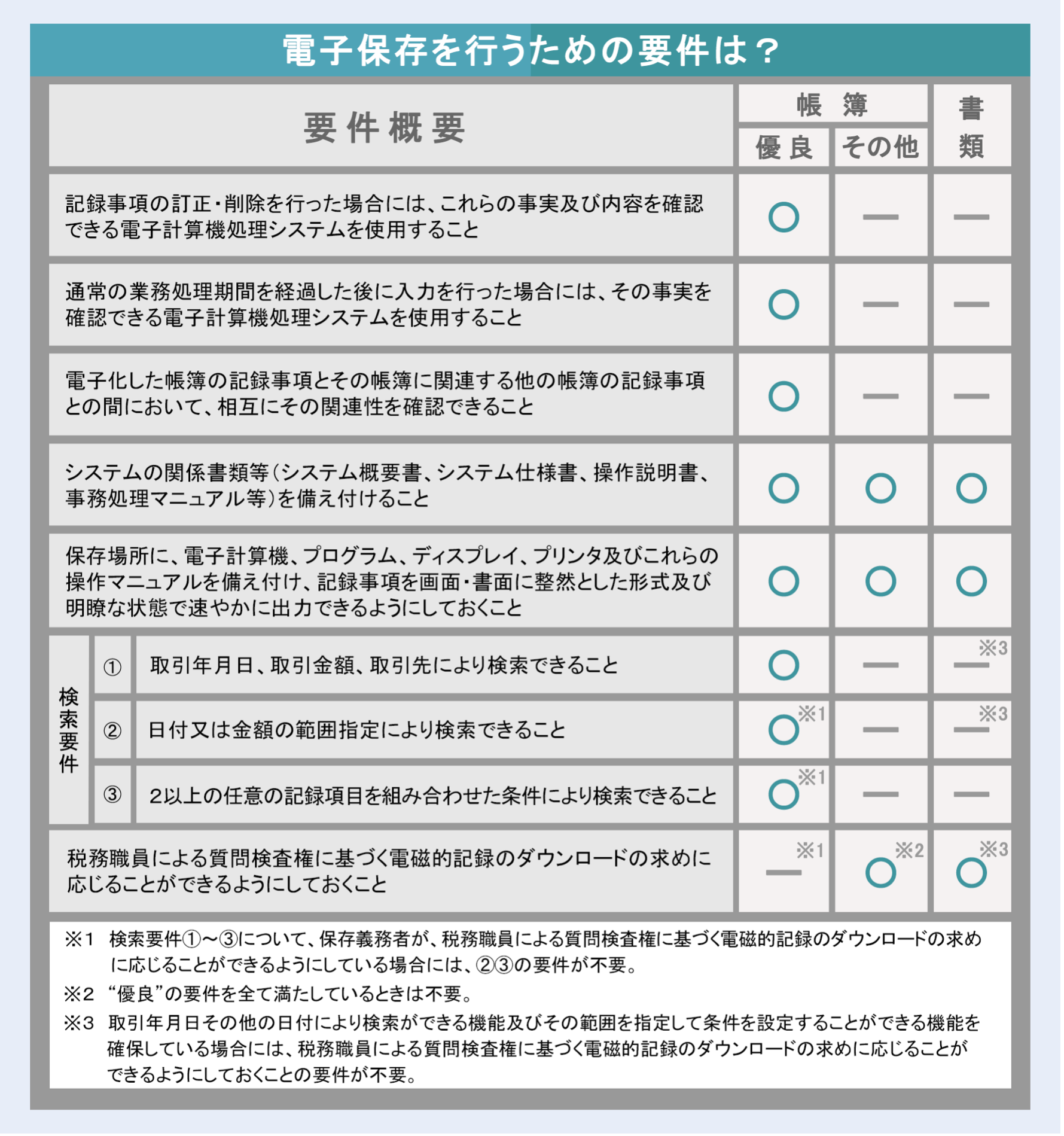

① 国税関係帳簿書類の電磁的記録による保存

国税関係帳簿書類及び国税関係書類のうち「決算関係書類」等に関しては、電子データで保存する場合は下記の要件を満たすことが求められております。なお、「優良」の要件を満たす場合には過少申告加算税の軽減措置を受けられる等のメリットを享受することが可能です。

(出典:0018004-061_01.pdf (nta.go.jp) 国税庁帳簿書類の電子化パンフレット)

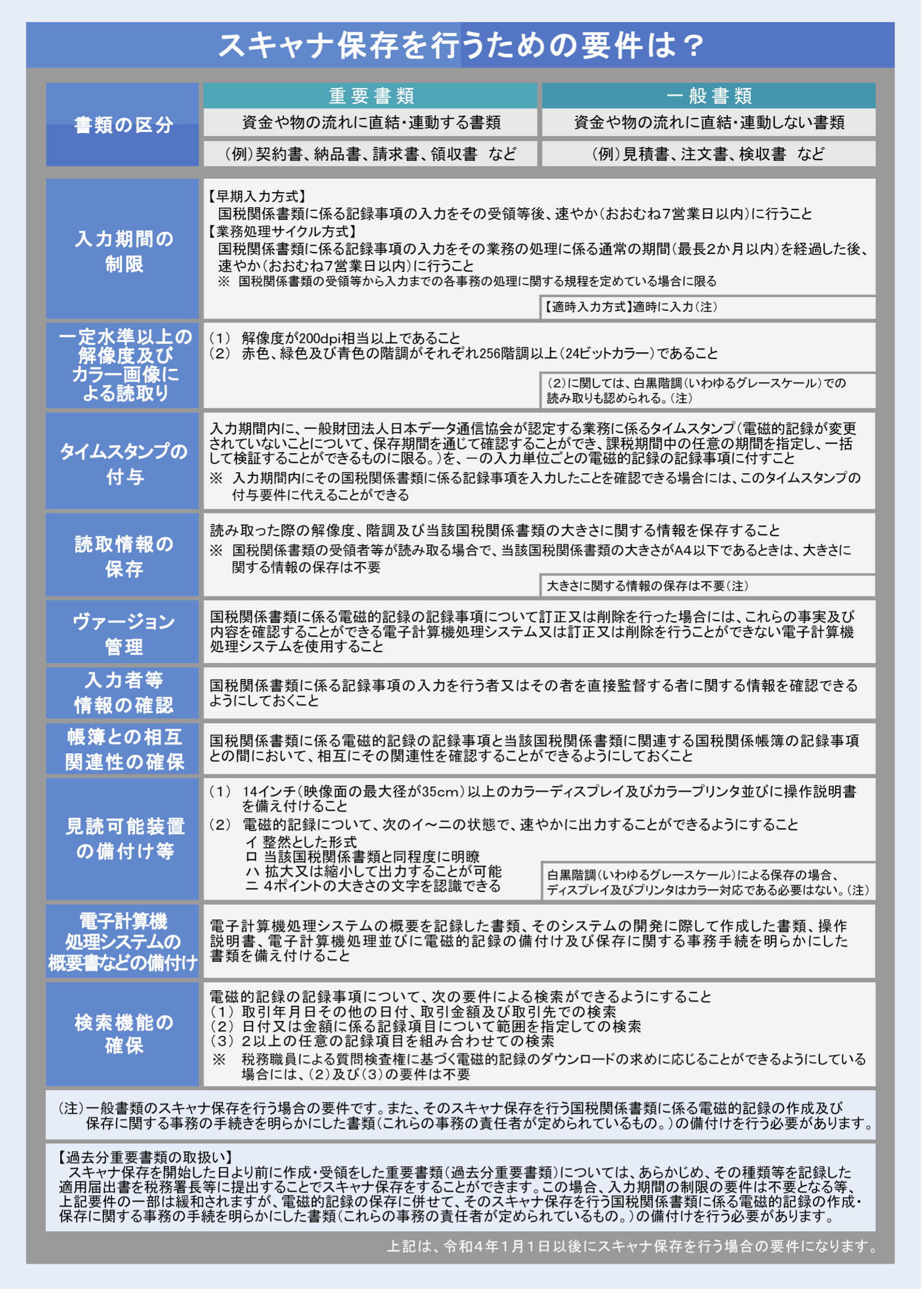

② 国税関係書類のスキャナ保存

国税関係書類につきスキャナ保存を行う場合は、下記の要件が求められております。なお、書類の種類によって「重要書類」と「一般書類」に分かれておりますが、求められる要件の大きな違いは「入力期間の制限」であり、重要書類は業務処理サイクル方式による場合は最長2か月であるのに対して、一般書類は適時に電磁的記録を保存することが認められています。

(出典:0018004-061_02.pdf (nta.go.jp) 国税庁書類のスキャナ保存に関するパンフレット)

3. 守りの対応攻めの対応双方に求められる対応

守りの対応であっても攻めの対応であっても、どちらも請求書等を扱う従業員等はすべて電子帳簿保存法の内容を理解する必要があります。従って、経理担当者の方々は規定を整備するとともに、従業員等に対してその内容と今後の対応に関して啓蒙活動を実施しなければならない点も、工数の係る重要な対応かと思います。

税理士チェック!

- 改正電子帳簿保存法の対応につき、守りの対応と攻めの対応がある!

- 特に守りの対応が多くの事業者にとって求められる!

Ⅴ.請求QUICKで効率的に請求業務をデジタル化。電子帳簿保存法に対応しながら効率的な準備を進めましょう。

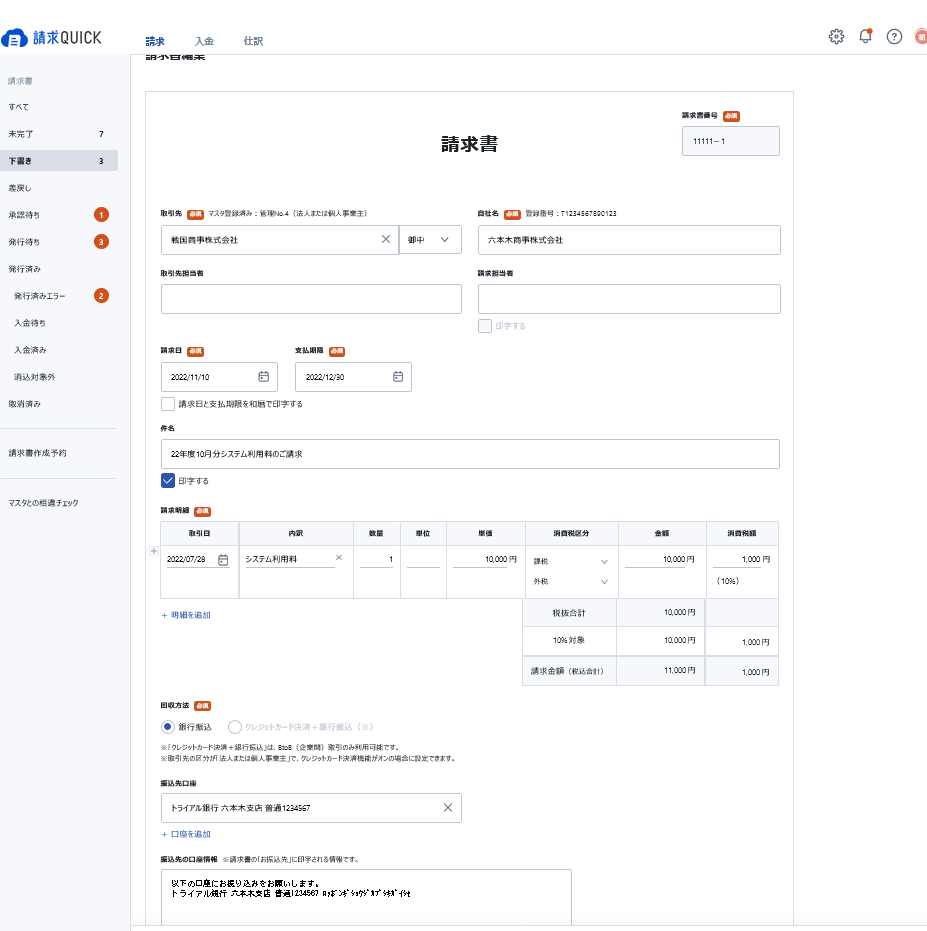

以上が電子帳簿保存法の変遷から直近の改正に関してとその対応に関してでしたが、電子帳簿保存法に対応するためには、言うまでもなく帳簿や証憑書類に関連する様々なシステムの要件も確認する必要があります。請求QUICKはバックオフィス業務のプロが作ったシステムです。経理業務のデジタル化と効率化を同時にはかることができます。請求書の作成やその後の入金処理などを電子化して、制度対応と効率化を一気に進めていきましょう。

請求QUICKなら月額無料でお使いいただけます!

【請求QUICKで作った請求書イメージ】

【請求QUICKの入金消込のイメージ】

【仕訳連携選択画面】

請求書の作成から郵送、その後の入金確認が会計ソフト内ではなく、請求書発行システム内で完結します。請求QUICKは会計ソフトを選びません。請求QUICKだけで請求・入金管理業務に対応し、さらに請求と入金情報を会計ソフトのデータと紐付けることで、経理業務がぐっと効率的になります。これだけ多くの機能を兼ね備えた請求書発行システムは、請求QUICKだけ。しかも無料でお使いいただけます。